图片源于:https://www.bloomberg.com/graphics/2025-hedge-fund-investment-fees/?utm_source=newsshowcase&utm_medium=gnews&utm_campaign=CDAqEAgAKgcICjDi7PAKMIXduwIwtMraAw&utm_content=rundown&gaa_at=la&gaa_n=AerBZYO_HJSByoRJCDeB30UX9w94qwGHjDv4uq1240vDaz6ZrP_vEQ17JdG-hy5F5id8JEQy8O8PIA%3D%3D&gaa_ts=67ab5a59&gaa_sig=25kUMr8MvM67YnepWBBU_gGFBhfEfk6Xi3qSgn6LNnPvLGHFZM3PWFeplalM_4Mk1898s4D0vURDZfxe-7dZtw%3D%3D

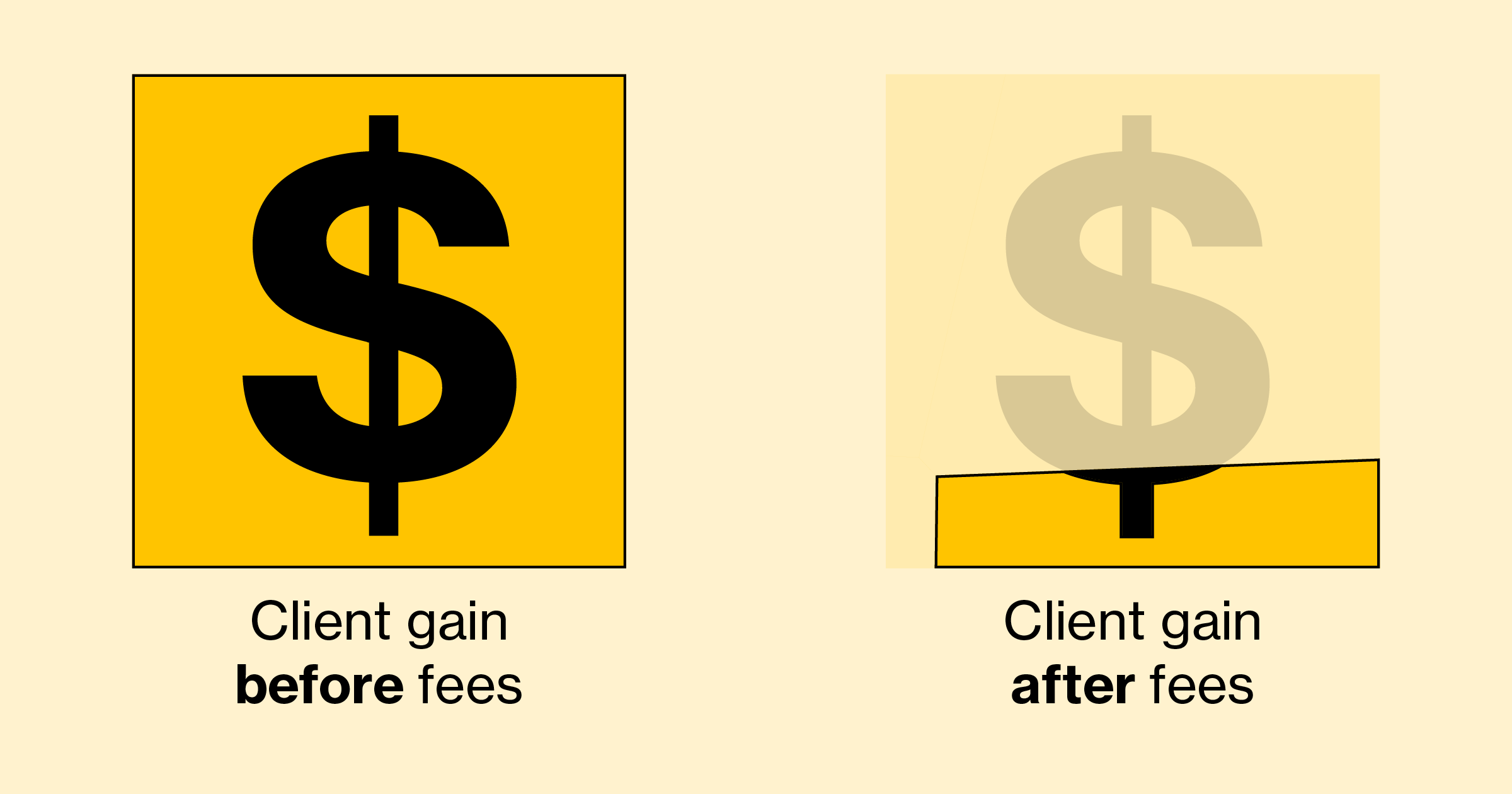

在2023年,亿万富翁德米特里·巴利亚斯尼的全名对冲基金取得了15.2%的总回报。

然而,投资者获得的收益仅为2.8%。

其余的收益则以费用的形式被扣除,这一年总费用超过了7.68亿美元,主要用于补偿,但也包括各种其他成本,以至于手机服务费用也算其中。

这种费用划分方式是多策略对冲基金经营中最受珍视的特权之一。

投资者非常渴望出钱,以至于他们实际上是在签署空白支票,同意承担基金经理认为合理的任何费用,无论是经济繁荣还是衰退。

这种现象被称为“转嫁费用”。

对于一些投资者来说,这种费用看起来高得离谱。

“转嫁费用简直疯狂,您支付所有费用,包括复印纸。”

家族办公室网络Circulus Group的首席执行官乔·瑞利表示。

然而,有些人则认为这是一种可接受的代价,以换取更加可靠的绩效。

他们愿意抛开一些弱势年,比如巴利亚斯尼在2023年的表现——该公司称其为“在我们24年历史中的异常情况”。

巴利亚斯尼的投资者在2023年支付了7.68亿美元的转嫁费用。

其中,6.7亿美元用于人才补偿。

多策略对冲基金因其追逐各种市场利润的“交易小组”而闻名,他们表示需要这种自由才能与人才竞争,投资于尖端技术,并驾驭市场变化。

包括千禧管理公司、城堡资本、Point72资产管理、巴利亚斯尼资产管理和ExodusPoint资本管理在内的知名公司采用这一费用结构。

这五家公司单独管理的资产超过2000亿美元。

彭博社对这组公司的监管文件进行的分析显示,近几年它们公开披露的可转嫁费用清单激增。

大约十年前,它们通常只提到基本的费用类别,如补偿、租赁和计算机。

而现在,一些公司特别指出费用可以包括人工智能、合规成本、内部介绍费用、以及各种“特殊或一次性费用”。

过去几年来,公司的转嫁费用类别几乎增加了40%。

有关人士表示,公司的费用披露增加有几个原因。

新项目的出现可能意味着以前的费用未曾纳入计算,或现有的费用上升,亦或客户提出了相关查询。

一些公司可能采取更透明的立场,以避免在拜登政府下的更严格监管。

这些费用的条款表明,投资者支付的转嫁费用数量毫无上限。

在2020年的一份文件中,Point72首次使用了这样的语言:“可转嫁费用的金额没有限制”。

通常情况下,费用是随着基金表现的改善而增加的,但“无论表现如何,金额预计都将是可观的”。

一份行业研究显示,客户共享的总回报比例正在缩小。

根据巴黎银行的一份报告,2023年,多策略基金每赚取1美元,管理公司保留了59美分,相比两年前的46美分有所上升。

最终结果是,转嫁费用超过了对冲基金行业传统的“2和20”结构,后者一直被视为不菲。

在这种结构下,基金向客户收取2%的资产管理费,以覆盖基本运营成本,并收取20%的利润。

一些多策略基金的客户估计,他们的实际支付比例在7-20到15-20之间。例如,ExodusPoint去年向投资者提供了11%的收益,但计算了8.4个百分点的转嫁费用,这意味着客户获得了大约57%的收益。

全球对冲基金经理自1969年以来已累计获得约1.8万亿美元的总费用,这几乎占该行业收益的一半。

千禧管理公司、Point72和ExodusPoint的代表对这一报道拒绝发表评论。

巴利亚斯尼表示,其公司在提供一致的双位数回报方面拥有悠久的历史。

“就像任何商业一样,当收入低于预期时,费用比例将会更高。”

该公司谈及其2023年业绩不佳时称,“我们解决了问题,并在2024年取得了良好的业绩,净利润率回归了目标。”

城堡资本表示,他们利用费用来投资于人才、技术和基础设施,从而创造了一个超过三十年的“成功品牌”。

“管理人员和员工是城堡基金中最大的投资者,他们也支付与外部投资者相同的费用和支出,确保利益的高度一致。”

对于投资者来说,接受支付转嫁费用是一种对公司将产生卓越总回报的投注,以至于费用不会造成损失。

实际上,该行业甚至引用一些研究表明,转嫁费用越高,投资者的最终结果就越好。

例如,城堡在2022年的总回报为60%。

尽管费用占了超过三分之一,但客户仍获得了38%的收益,这对任何进行多样化投资的对冲基金而言都是一个出色的表现。

而同年,标准普尔500指数下跌了超过19%。

总体而言,客户期望多策略基金每年产生至少12%的稳定回报,且波动较少。

对大多数公司而言,向客户提供单一数字收益,如巴利亚斯尼在2023年所做的,那是非常罕见的。

在过去五年中,这五家公司均未出现任何亏损。

因此,许多投资者愿意将资金锁住,尽管国债的收益率超过了4%,而标准普尔500指数基金却在飞速上涨。

多策略基金帮助公司招募大量高素质的团队,投资于成千上万的证券,降低净风险,

Multilateral Endowment Management公司的投资总监贾斯廷·杨表示。

这些公司还可以建立基础设施,以保持低交易成本,并在关键时刻提供额外资金来提升成功的投资。

“这种方法提供了更多的多样化、资本效率、下行保护和更高的回报。”

杨补充道,“这些公司真的无法与那些仅在单一行业股息上有20只股票的传统多头/空头基金相提并论。费率反映了这一点。”

这五家公司是更广泛的多策略基金景观的一部分,包括许多较小和较新的管理者。

根据高盛集团的数据显示,超过80%的此类公司拥有某种转嫁结构。

一个担忧是,具有较短历史的多策略基金可能会面临未能产生足够回报以覆盖高额支出的压力,迫使管理人冒更大的风险以逆转他们的命运——就像一个不幸的赌徒在赌桌上加倍下注,希望能收回损失。

另一种担忧是,能够创造丰厚收益的管理者可能会在奢侈品上的开支超过所需。

这会对养老金、慈善机构及其他在公众审查下的机构产生声誉风险,

新荷兰资本的首席执行官斯科特·拉德克表示,他为对冲基金分配资金,并运营一家收取部分转嫁费用的多策略基金。

“养老金基金为富有的对冲基金经理支付奢华办公室以及其他非投资相关的开支,这可能让他们感到尴尬。”

尽管一些费用广泛被接受为必要的支出,但“某些费用可能会显得琐碎或奢侈。”

个别对冲基金提供的信息详尽程度各不相同。

城堡和千禧年的年度文件通常使用模糊的短语来描述其转嫁费用所涵盖的内容——基本上就是意味着投资者支付与基金相关的所有费用。

在另一头,ExodusPoint列出了超过100种费用类型。

尽管监管文件显示出收费项目的类型,但每项费用具体数目仍然不甚清晰。

投资者只能定期获得按补偿、技术和旅行等广泛类别划分的费用汇总。

如果想深入了解,投资者可能需要拨打电话与对冲基金联系。

客户表示,这些对话可能会受到事先的保密协议的限制。

有些对冲基金的投资者可能没有意识到他们正在签署的内容。

该行业整体上正向下游发展,吸引越来越多的小客户。

越来越多的富裕个人,如医生或律师,如今使用他们的银行投资平台寻找对冲基金。

但大型机构正在更加关注这些费用问题。

黑石公司内部拥有近100个通过费用的平台数据库,并进行了一项分析。

结果发现,平均而言,转嫁费用约占基金资产的6.5%,而最昂贵的管理者则接近十几个百分点,

黑石的外部对冲基金投资主管大卫·本·乌尔在今年6月的彭博会议上表示。

过去五年来,这些费用每年以“高数位数”的速度增长。

更令人不安的是,客户——被称为有限合伙人——无法确切知道所有资金的支出情况。

拉德克表示:“费用在‘哪些费用’是否转嫁上的不透明性,让有限合伙人对自己所支付的费用产生怀疑。”